«Pandora Papers»: ¿quizás es hora de actuar? Por Thomás Piketty

Después de los «LuxLeaks» en 2014, los «Panama Papers» en 2016 y los «Paradise Papers» en 2017, las revelaciones de los «Pandora Papers», resultado de una nueva filtración de 12 millones de documentos de las finanzas offshore, muestran el alcance de que los más ricos siguen evadiendo impuestos. Contrariamente a lo que a veces se afirma, no existe un indicador fiable de que la situación haya mejorado en los últimos diez años.

LEMONDE // Martes 12 de octubre de 2021 | 07:30

(Por Thomás Piketty) Antes del verano, ProPublica reveló que los multimillonarios estadounidenses casi no pagan impuestos en comparación con su riqueza y lo que paga el resto de la población. Según Challenges, las 500 principales fortunas francesas saltaron de 210 mil millones de euros en 2010 a más de 730 mil millones en 2020, y todo apunta a que los impuestos que pagan estas grandes fortunas (información bastante simple, pero que las autoridades públicas aún se niegan a publicar) eran extremadamente bajos. ¿Deberíamos esperar a las próximas filtraciones o no es hora de que los medios de comunicación y los ciudadanos formulen una plataforma de acción y presionen a los gobiernos para que aborden el problema de manera sistémica?

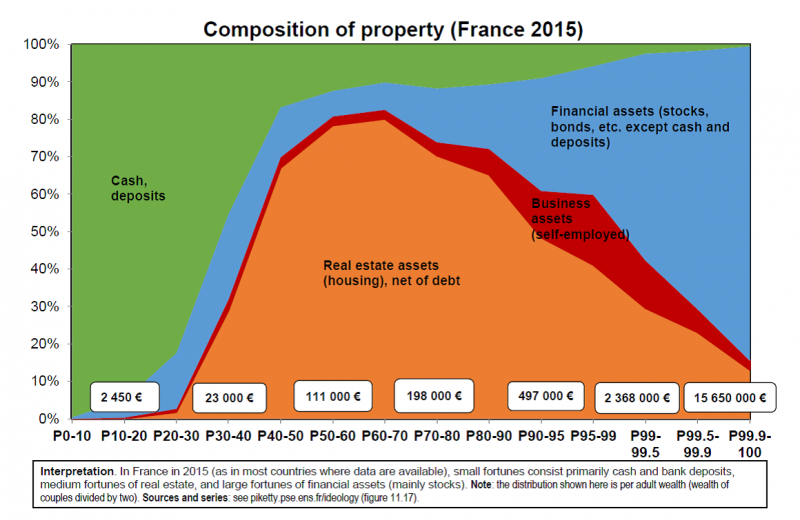

El problema de fondo es que a principios del siglo XXI seguimos registrando y gravando los activos únicamente sobre la base de los inmuebles, utilizando los métodos y catastros establecidos a principios del siglo XIX. Si no nos dotamos de los medios para cambiar este estado de cosas, entonces los escándalos continuarán, con el riesgo de una lenta desintegración de nuestro pacto social y fiscal y el inexorable ascenso de cada uno por sí mismo.

El punto importante es que el registro y la tributación de la propiedad siempre han estado estrechamente vinculados históricamente. En primer lugar, porque el registro de la propiedad proporciona al propietario una ventaja (la de beneficiarse de la protección del sistema legal) y, en segundo lugar, porque solo una imposición mínima puede hacer que el registro sea realmente obligatorio y sistemático.

Además, la propiedad de los activos también es un indicador de la capacidad tributaria de las personas, lo que explica por qué la tributación de los activos siempre ha jugado un papel central en los sistemas tributarios modernos, además de la tributación del flujo de ingresos (que a veces puede manipularse), hacia abajo, especialmente para los poseedores de activos muy ricos, como ha demostrado Pro Publica).

"Pandora papers": maybe it is time to take action?

— Thomas Piketty (@PikettyLeMonde) October 12, 2021

Should we just wait for the next leaks, or is it not time for the media and citizens to formulate a platform for action and put pressure on governments to address the issue in a systematic way?https://t.co/U1SiBOlDJr

Al establecer un registro centralizado para todos los activos inmobiliarios, tanto de vivienda como de propiedad comercial (tierras agrícolas, tiendas, fábricas, etc.), la Revolución Francesa también instituyó al mismo un sistema de tributación basado en transacciones de activos (derechos de transferencia, todavía en vigencia). vigente en la actualidad) y, sobre todo, sobre la propiedad de los activos (con la taxe foncière). En Francia, como en Estados Unidos y en casi todos los países ricos, el taxe foncière o su equivalente anglosajón, el impuesto a la propiedad, sigue representando el principal impuesto a la riqueza (alrededor del 2% del PIB, aproximadamente 40.000 millones de euros anuales). ingresos en Francia). Por el contrario, la ausencia de dicho sistema para registrar y gravar la vivienda y los activos comerciales explica la hipertrofia del sector informal en muchos países del Sur y las consiguientes dificultades para implementar el impuesto sobre la renta.

El problema es que este sistema de registro y tributación de activos apenas ha cambiado durante dos siglos, aunque los activos financieros han adquirido una importancia cada vez mayor. El resultado es un sistema extremadamente injusto y desigual. Si posee una casa o un activo comercial por valor de 300.000 euros, y tiene una deuda de 290.000 euros, pagará la misma tasa foncière o impuesto predial que alguien que haya heredado la misma propiedad y también tenga una cartera financiera de 3 millones de euros.

Ningún principio, ningún razonamiento económico puede justificar un sistema tributario tan violentamente regresivo (los propietarios de pequeños activos pagan de facto una tasa efectiva estructuralmente más alta que los más grandes), aparte del hecho de que se supone que sería imposible registrar activos financieros. Sin embargo, esto no es una imposibilidad técnica, sino una elección política: se optó por privatizar el registro de valores financieros (con depositarios centrales de derecho privado, como Clearstream o Eurostream) y luego introducir la libre circulación de capitales garantizada por el Estados, sin ninguna coordinación fiscal previa.

Los «Pandora Papers» también nos recuerdan que las personas más adineradas consiguen eludir los impuestos sobre sus activos inmobiliarios transformándolos en valores financieros domiciliados en el extranjero, como demuestra el caso de la familia Blair y su casa de 7 millones de euros en Londres (400.000 euros en derechos de transferencia evitados) o el de las villas mantenidas en la Costa Azul a través de empresas fantasma por el Primer Ministro checo Babis (quien también es sospechoso de malversación de fondos europeos).

¿Lo que debe hacerse? La prioridad debe ser el establecimiento de un registro financiero público y una imposición mínima de todos los activos, aunque solo sea para producir información objetiva sobre ellos. Cada país puede moverse de inmediato en esta dirección, exigiendo a todas las empresas que poseen u operan activos en su territorio que revelen la identidad de sus propietarios y les impongan los impuestos correspondientes, de forma transparente y de la misma forma que los contribuyentes ordinarios, ni más ni menos. Al abandonar cualquier ambición en términos de soberanía fiscal y justicia social, solo fomentamos el separatismo de los más ricos y el repliegue en nosotros mismos. Ha llegado el momento de actuar.

Sobre el autor: Thomas Piketty (Clichy, Francia, 1971) es doctor en economía y especialista en la desigualdad económica. Es jefe de estudios en la École des Hautes Études en Sciences Sociales de París y profesor en la École d’Économie de París. Ha publicado diversos libros, entre los que destaca El capital en el siglo XXI (FCE). En 2002 recibió el Premio al Mejor Joven Economista de Francia, otorgado por Le Monde y Le Cercle des économistes, y en 2013 el Premio Yrjö Jahnsson. En enero de 2015 rechazó la distinción de la Legión de Honor.

Elogiado por los premios Nobel de Economía, Paul Krugman y Joseph Stiglitz, encomiado por el influyente editor del diario Financial Times, Martin Wolf, y analizado en profundidad por el semanario The Economist. "Capital in the 21st Century", del economista francés Thomas Piketty, contiene un duro ataque al capitalismo y un rasgo que considera inherente a su funcionamiento: una creciente desigualdad que tarde o temprano será "intolerable".

El mensaje recuerda (al igual que el título de la obra) las predicciones de Karl Marx sobre el inevitable antagonismo entre una minoría cada vez más rica y una mayoría cada vez más relegada.

The Economist apodó a Piketty "el moderno Marx", pero entre las sorpresas de este supuesto heredero del autor de Das Kapital y el "Manifiesto Comunista" está el hecho de que fue recibido simultáneamente por la Casa Blanca y el Fondo Monetario Internacional para que explicara sus tesis.